Vamos a ver como invertir en fondos indexados de 0 a 100.

Dejé claro por qué en mi cartera de inversión el 30% lo tengo en refugio con oro y Bitcoin. Así que hoy vengo a hablar del 70% restante que destino a fondos indexados.

¿Qué es esto? Ahora lo veremos.

Explicaré de pe a pa sobre este maravilloso mundo como si me lo explicara a mi «yo tontito» del pasado.

La idea es de sentido común y cuando os cuente porque invierto sólo en indexados diréis «claro, joder». Y es que el día que descubrí esta manera de invertir fue el día que casualmente también descubrí que había perdido el tiempo en todas las otras inversiones anteriores.

Y no.

No hace falta que prepares la vaselina porque no voy a intentar venderte absolutamente nada. Ni cursos, ni fondos específicos, ni servicios.

La estrategia es muy sencilla: meterse en fondos indexados es invertir en todo el mercado mundial. Seguir la corriente de toda la economía de la Tierra.

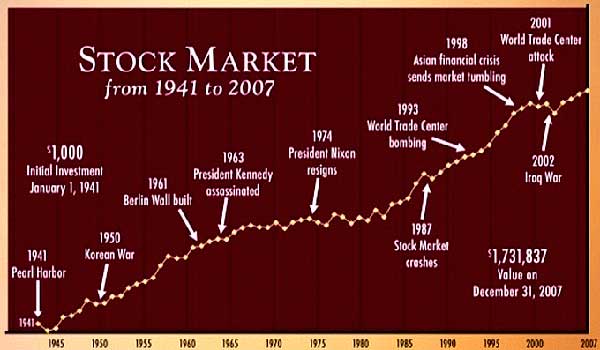

Lo hago así porque la historia nos demuestra que desde que se creó la bolsa… El mercado siempre ha subido. Los datos no fallan.

«Pero un momento Pau, ¿y las últimas crisis? ¡Allí los mercados bajaron!

Es verdad que bajó el mercado, pero sólo temporalmente. En todas las que hemos pasado y pasaron nuestros abuelos, la bolsa se recuperó en pocos años.

Yo estoy hablando de que siempre ha subido al largo plazo y me despreocupo totalmente del corto-medio plazo.

Sólo hace falta mirar una gráfica y veremos como esas crisis económicas que parecen tan destructivas, a penas suponen un bajoncito en un gráfico de décadas de la bolsa haciendo zoom out. En este ejemplo tenemos la bolsa estadunidense.

Así que la premisa es que si puedo seguir la misma estrategia (que ahora veremos) en los mercados bajistas (años de crisis), entonces a la larga, mi inversión siempre subirá.

Claro que este es un plan que sólo funciona si no planeo jubilarme hasta dentro de varias décadas.

Vamos a ver cómo indexarnos, pero empezamos de cero para entender bien los conceptos.

Por qué invertir

Respuesta rápida: si no invierto los ahorros, mi dinero va perdiendo valor porque el precio de los productos y servicios van subiendo cada año.

Antes que nada quiero avisar que la inversión indexada no nos hará ricos. Esto no es «meto el dinero aquí y me da un 20% de beneficio a la semana».

Ni mucho menos.

Es una estrategia más conservadora para los inversores con un perfil igual al mío. Un perfil de gallina cagado que no quiere arriesgarse a perder sus ahorros en operaciones chungas.

Al fin y al cabo voy a mover mis ahorros a 20-30 años o incluso más, hasta que decida jubilarme y cumplir el objetivo, que para mí es el de batir a la inflación para que mi dinero no pierda valor.

O sea, que la meta es un 4-7% de media al año aunque con algo de suerte podemos terminar con un poco más.

Si algún día, en el mundo de yupi te topas con algún depósito bancario que te de un 3-4-5% me lo dices y dejaré de invertir en indexados, pero creo que para acceder a estas cuentas del banco necesitaríamos ir con la máquina del tiempo unos cuantos años.

En esas épocas cuando el cine costaba 25 pesetas.

Y es que ya estarás familiarizado con la inflación. ¿Qué es este concepto? Pues básicamente que las cosas van subiendo de precio un 2-3% de media cada año. O lo que es lo mismo: el dinero fiat (euros, dólares) pierden valor a medida que pasa el tiempo.

De hecho cuando se usaba como dinero el oro y la plata había virtualmente cero inflación. Pero hoy en día como los bancos y gobiernos pueden imprimir tanto dinero como quieran, las cosas suben de precio. Por esto lo que queremos es mover nuestro dinero para que no perder poder de compra.

¿Perder poder de compra? Con un ejemplo se ve mejor:

Si tengo 100€ euros y este año un paquete de pipas sube un 3%, significa que mis 100€ podrán comprarme menos pipas a cada año que pase.

Me expando mucho más sobre esto en la guía sobre si ahorrar o invertir.

Muy bien, pero «¿dónde invierto yo que no tengo ni papa de bolsa?» Pues resulta que los fondos de inversión nos ayudan a ser unos «analfabetos listillos».

Por qué invertir en fondos de inversión

Respuesta rápida: para diversificar y por pura simplificación.

Si un acción de bolsa es una pequeña parte de una empresa, invertir en fondos es invertir en muchíssima con solo una compra. Como si compraras un «pack» o cesta.

Una cesta donde hay un montón de empresas.

Imaginamos que quedamos 10 amigos (a penas tengo uno, pero imaginémoslo), y en vez de jugar al Among Us empezamos el club de «la peña de la espardeña» para invertir nuestros ahorros.

Cada uno pone 1.000€ y terminamos con un total de 10.000€.

Decidimos invertirlo así porque vamos a pagar las comisiones del broker (un tercero que nos mueve el dinero y que es necesario) sólo una vez, y no diez.

Con este reloj de oro seguro que se ha metido en fondos de inversión.

Esto también significa que podemos invertir en más empresas a un coste menor. Lo que se traduce en un riesgo esparcido, o en la jerga técnica del inversor ninja: diversificación.

Lógicamente no hace falta convencer a varias personas para invertir en un fondo de inversión porque con el tiempo esto se ha traducido a que sólo necesitamos darle la orden al broker para hacerlo.

Ya hemos pasado la Edad Media… En algunas cosas.

Pero a parte de esta diversificación también tenemos simplicidad. Ya no tenemos que seleccionar acciones de empresas a las que invertir una a una, si no que tenemos como una «bolsita» y dentro de ella un montón de acciones de empresas.

Eso lo simplifica mucho porque sólo tenemos que comprar esta «cesta», este conjunto, una sola vez (o hacerlo recurrentemente), y no tener que ir invirtiendo en 1000 empresas una por una.

Vale, tenemos diversificación y simplicidad. Vendido, pero aquí nos encontramos que hay dos categorías principales de los fondos.

- Fondos de gestión activa. Hay un gestor detrás que dicta qué acciones/empresa hay dentro del fondo.

- Fondos de gestión pasiva. El fondo está compuesto de todas las empresas que existen sin elegirlas a dedo. Ahora entraremos más en ello.

¿Qué tipo de fondo es mejor entonces?

Ahora los definiremos, pero os puedo hacer un poco de spoiler y decir que los de gestión activa son los que siempre nos intenta vender el gestor del banco… Y el de gestión pasiva son los indexados.

Vaya, vaya. Me pregunto si esos son los buenos…

Por qué invertir en fondos de gestión pasiva

Respuesta rápida: porque la gestión pasiva (invertir en todo el mercado) ha demostrado ser mucho más superior y rentables que la gestión activa (cuando hay gestores detrás que eligen qué acciones poner en ese fondo).

Resulta que nadie. Absolutamente nadie puede predecir si el valor de una acción individual en bolsa subirá o bajará.

Esto se le llamaría predecir el futuro o especular, y aunque un servidor en vez de pelo tenga una bola de cristal en la cabeza… Yo tampoco tengo este poder.

Pero el poder del sentido común ayuda bastante.

Quien tampoco puede predecir el futuro son los miles de gestores de bancos o llamados «expertos» inversores porque como han demostrado algunos papers que ahora veremos, la gestión pasiva supera a la activa.

En otras palabras, que «olvidarse» de las inversiones que tenemos en fondos y dejarlo de forma automática a largo plazo da mejores resultados que pagar una comisión para que un llamado «experto» nos vaya sacando y poniendo acciones en el fondo donde estamos invertidos.

Vamos a ver poco de evidencia, que a mí esto me gusta mucho.

Mark Carhart no fue el tipo que inventó la marca de pantalones Carhartt, si no un tío que publicó en 1997 un artículo muy interesante.

- Carhart concluyó en su estudio que los resultados no apoyaban que existiera ningún señor con información o habilidad que hiciera subir o bajar los beneficios de un fondo. Si no que era pura suerte (mala o buena).

- En 2010 Kenneth French y Eugene Fama llegaban a una misma conclusión en su paper. Dijeron que sin tener en cuenta los costes, había gestores que «casualmente» sí parecían tener una habilidad para «predecir» durante cierto tiempo la trayectoria de algunas acciones… Hasta que no podían predecirla más. Y que desgraciadamente cuando acertaban, estos gestores no llegaban a ofrecer una suficiente habilidad de predicción para cubrir las comisiones. Es decir, los costes de sus propios fondos.

Pero eso no termina aquí ninjas de la vida, porque mis artículos favoritos al respecto son los que concluyen que los mejores fondos de inversión y que por lo tanto resultaron en rentabilidades más grandes fueron las cuentas de las personas que murieron o se olvidaron (fuente 1, fuente 2) de sus fondos o contraseñas del broker.

No sólo esto. Si no que encima los de gestión activa tienen unas comisiones mucho más altas porque les pagamos al gestor para elegir estas acciones de manera activa…

Unas acciones de bolsa que eligen de forma «activa»… Y después ni siquiera aciertan.

Irónicamente, los que dan mejores rentabilidades (fondos de gestión pasiva) tienen costes inferiores a 0,70% de comisiones anuales porque la gestora que los proporciona no tienen que elegir absolutamente ninguna empresa.

Así que lo que quiero es simplemente invertir en todo. Pero no nos adelantemos.

Qué fondos de inversión elegir

Respuesta rápida: en fondos indexados o fondos cotizados (ETF) de bajo coste que sigan al mercado y me permitan olvidarme completamente de mi cuenta. Aportando lo que pueda de forma automatizada, y que por lo tanto me ayude a no tocar mi cuenta para no querer «gestionar» mi fondo.

Vale. A parte de los papers anteriores que nos han hecho ver porque la gestión activa se la pueden meter por el culete los bancos, nos encontramos que hay varios fondos de inversión.

Tenemos:

- Fondos abiertos: siempre se acepta más dinero de los inversores y se va ampliando según demanda.

- Fondos cerrados: recolecta los billetes primero, se cierra, y se pone a invertir en los mercados.

- Fondos cotizados: conocidos como ETF que esto ya seguro que os suena. Son similares a los fondos de inversión cerrados pero los ETF cotizan el bolsa y gustan bastante. Es decir, esa cesta, ese «pack» se puede comprar en la bolsa de valores como si fuera una acción de una empresa, con la diferencia que en vez de comprar una compañía estaremos comprando pequeñas partes de cientos o hasta miles.

¿El mejor de todos estos?

Qué fondos de inversión son mejores

La verdad es que aquí no hay una respuesta correcta. Pero lo que yo le diría a la gente de confianza y sin que nada de esto sea una recomendación oficial sería:

- Invertir en indexados vía fondos de inversión: si vives en España y no planeas cambiar de residencia en un futuro.

- Invertir en indexados vía fondos cotizados (ETF): si quieres invertir a través de tu empresa como hago yo.

Yo tengo los dos.

Recordar que los ETF están en la bolsa como si se comprara una acción, pero el valor de esa acción equivale a cientos de empresas. Por su lado los fondos se compran por «cestas» o «posiciones».

Esta primera opción (fondos cotizados) la vamos a dejar para más adelante porque la mayoría de los que me seguís sois residentes en España… No es que os espíe. Lo hacen las cookies del blog, podcast y boletín.

Así que vamos a entrar en los indexados y hacer una cartera pasiva que nos pague una jubilación porque ya os adelanto que el gobierno no lo hará.

Qué es un fondo de inversión indexado

Respuesta rápida: un fondo que replica los mercados.

Ya hemos visto que invertir en fondos de inversión de gestión pasiva es la manera ideal, pero ¿qué es esto de los indexados exactamente?

Pues es el vehículo que utilizo para hacer eso que comentaba al principio de invertir un poco en todo en masa.

A groso modo los fondos de inversión indexados, replican los índices de los mercados. Se llaman «índices» porque hacen referencia a los «índices bursátiles», que son los valores (totales) de las bolsas.

- Por ejemplo, España el IBEX 35 es la bolsa española donde cotizan las 35 empresas con más capital. Tenemos ahí Inditex, Telefonica, algunos bancos de mierda y algunas empresas más.

- Otro ejemplo: tenemos el S&P 500 que es el índice de Estados Unidos donde se listan 500 empresas tochas como Apple, Google y 498 más.

Ya nos vamos adentrando más al caramelo…

Aquí está lo dulce que os comentaba. A largo plazo los mercados mundiales siempre han ido creciendo. Como más atrás vayamos tirando con la lupa haciendo zoom out menos baches hay y la gráfica más hacia arriba tira.

Este fondo lo aprovecha, comprando todas las empresas posible en proporción del estado del índice.

Histórico de Vanguard Global Stock Index, que replica los índices mundiales. Es decir, un fondo que compra toda la bolsa mundial.

El resultado es un rendimiento muy parecido a los mercados en general. Se puede replicar el IBEX 35, el S&P500, el Dow Jones, los mercados Europeos, globales, bolsas de países emergentes, etc.

O en otras palabras, si la economía mundial sube también lo hará nuestra cartera de inversión. Si baja, pues al fondo que nos iremos con ella.

¿Aún con dudas? Te lo explico un poco más a fondo en este vídeo.

Cuéntame más Pau. Pues aquí voy.

Qué tipos de fondos indexados hay

Mirando el listado de fondos indexados, nos encontramos con dos tipos:

- Renta Variable (RV): son las acciones que están cotizando en las bolsas. Cuando pensamos en la bolsa la mayoría pensamos en Renta Variable. Apple, Google, Amazon, Inditex… Son todas Renta Variable.

- Renta Fija (RF): hace referencia a la deuda. Bonos del estado, deuda de empresas… Todo eso.

La renta variable y fija toman direcciones opuestas. Cuando una sube la otra baja. Cuando hay una crisis gorda, los que tienen todo en RV (acciones) ven como les baja todo un porrón, y si estás a punto de jubilarte no quieres ver como todo el trabajo de décadas se te va a la porra.

Es por esto, que según nos vamos haciendo mayores, vamos incorporando un porcentaje mayor porcentaje de Renta Fija, porque hay poco beneficio, pero más estabilidad.

A modo de resumen y para entenderlo:

- Renta variable (acciones): menos estable + más beneficios a largo plazo.

- Renta fija (bonos): más estable + menos beneficios.

Renta fija

Imaginamos que un gobierno tiene crisis económica (o existencial), entonces quien le debe dinero aprovecha para pagar (porque está todo barato). Entonces nosotros que tenemos algo de fondos indexados de renta fija en nuestra cartera, veremos como subirán de valor.

La renta fija se utiliza en menor porcentaje para que haya menos volatilidad. Para que haya menos trompos arriba y a bajo, aunque claro, sacrificando cierta rentabilidad a largo plazo.

Renta variable

Vamos a entender ahora un poco más la renta variable, que ya hemos dicho que es básicamente invertir en acciones. Invertir en empresas.

El caso es que hay personas que deciden meterse a invertir en fondos índice que sigan, no a todo el mundo, pero sólo al americano. El S&P 500.

Su razonamiento es que si comparamos los indexados mundiales con el S&P 500, vemos que este índice americano le lleva mucha ventaja y claro, ¿para qué querías invertir en todo el mundo si sólo metiéndote a las 500 empresas que dan más provecho ya sacas incluso más rentabilidad?

La respuesta es que es verdad que Estados Unidos a llevado la batuta… pero sólo en el último par de décadas.

Antes, con todo el auge de la moneda Euro, era precisamente la bolsa Europa que estaba por encima de la economía mundial, y antes que esto, era Japón.

A lo que me refiero con esto es que no sabemos que nos depara el futuro y quien será la próxima potencia mundial.

Vamos a seguir el mismo sentido común tanto para invertir en bonos (RF) y empresas (RV). Invertir en todo el mundo porque no sabemos quien llevará la batuta en el futuro, y los fondos en los que invirtamos se irán calibrando por la gestora. Ellos se encargan de poner y sacar países y empresas según como vaya la economía mundial. Así que a invertir y a relajarse.

¿Qué porcentaje de mi inversión en indexados debería ser en Renta Fija y cuál en Renta Variable? Lo veremos un poquito más adelante cuando hablemos de crear nuestra cartera de indexados, por ahora aún nos quede definir algunos conceptos.

Maneras de invertir en fondos indexados

Respuesta rápida: hay montones y contratar los fondos Vanguard mundiales parece la mejor opción. En caso de no encontrarlos (ahora verás donde están), siempre es mejor tirar a una gestora de fondos indexados similares a Vanguard. Con pocos costes/comisiones, que sea muy grande, y que lleve muchos años al pie del cañón.

Los fondos indexados los podremos elegir según:

- Al índice que repliquen. Por ejemplo un fondo indexado del SP500 invertirá en todas las empresas de este índice. O uno de IBEX 35, o uno del mundo entero (llamado MSCI World Index).

- La gestora. Sería la institución que nos crea la cesta, que «empaqueta» el índice como fondo de inversión, y lo lista en el broker para que nosotros podamos invertir en él.

Para seguir a todo el mercado mundial, yo invierto en un fondo indexado de MSCI World Index.

¿De qué gestora?

Las más populares en España son Vanguard, Amundi y Pictet.

Si os dan a elegir yo simplemente miraría que sea una gestora con años de recorrido, pero sobretodo… con comisiones lo más bajas posibles.

La opción más popular ahora mismo si se puede elegir es Vanguard. Es lo mainstream.

Razón 1: Vanguard es casi filantrópicos

Y es que cuando se compran acciones en un fondo de inversión, se es dueño de ese fondo en la parte proporcional. En Vanguard, toda la empresa es propiedad de sus fondos mutuos. Lo que significa que como inversor, también tengo parte de Vanguard al haber invertido en su fondo indexado.

¿Qué significa esto?

Que no hay intereses externos.

Las decisiones de negocios son hechas por los clientes de Vanguard, y que los beneficios se distribuyen con el menor número de comisiones.

Razón 2: Vanguard es la propulsora de los fondos de inversión indexados

Aunque Vanguard no inventó los fondos de inversión indexado, su creador John Bogle creó el primero disponible al público al 1975.

Así que la empresa fue la máxima responsable del crecimiento de estos fondos a precios bajos. Será que John Bogle fue para los indexados lo que Ford fue para los coches.

Este es uno de los motivos que los robo advisors (que ahora veremos) utilizan fondos guardan para crear carteras automáticas para sus clientes. Porque así los costes son lo más baratos posibles.

Razón 3: Vanguard es una gestora muy sólida

Además Vanguard manejan 3 trillones de activos de sus clientes y llevan décadas operando primando los bajos costes para los clientes.

Sólo hay que imaginarse lo opuesto a un banco.

Cómo invertir en fondos indexados

Respuesta rápida: dependerá del perfil de la persona. Si te hace ilusión ver los «verdes y rojos» y estar un poquito más encima a cambio de pagar algo menos de comisiones, entonces te la puedes hacer tu sin problemas. Si quieres olvidarte por completo de todo a cambio de pagar un poco más de comisión (aunque muy bajo), te lo puede hacer un robo advisor.

Abrir una cuenta como inversor personal o empresa en el sitio web de Vanguard es imposible para españoles, porque necesito ser americano y tener más de 100.000€.

Por esto tenemos 3 opciones:

- Crear mi cartera de indexados: tener un portfolio de fondos a través de un broker a quien le indico en qué fondos quiero meterme y en algunos casos podemos elegir Vanguard.

- Robo advisors: la eligen ellos y las van ajustando automáticamente.

- Combinar las dos superiores.

Invertir en fondos indexados con robo advisor

Conclusión rápida: ideales para los que buscan automatización y forzarse a no mirar las gráficas al largo plazo. Es donde tengo yo la mayoría de mis ahorros actualmente y utilizo Indexa Capital.

Los robo advisor son gestores automáticos. No es que sea un robot que decida dónde invertir y no tiene nada que ver con inteligencia artificial.

Hay un comité asesor para definir la estrategia de inversión a largo plazo. Lo que es automático son las ejecuciones de las operaciones.

Usan tecnología para que haya el menor numero de humanos lo que significa un coste bajo para nosotros los ahorradores.

Al contrario que a los otros brokers, a estas plataformas sí les interesa tener Vanguard y utilizar estos fondos de bajo coste. Porque tienen comisiones para mantener los servicios de los robots.

¿A cuánto ascienden? Pues tener la cartera automática con ellos tiene un coste de unos 0,63% que es poquito y en una inversión a largo plazo cuanto menos, mejor porque las comisiones tienen una importancia estrepitosa.

Aunque para una cartera de fondos indexados a 0,63% el precio es algo más alto comparado con el hecho de hacerme yo mi propia cartera, me interesa igualmente porque se obtiene una rentabilidad de +0,40% extra anual por el simple hecho de que los robots lleven los pantalones siendo todo automático.

O sea, que este 0,63% llevado al campo de batalla acaba siendo menor. Por eso prefiero hacerlo para mis ahorros personales.

¿Dónde contratar un robo advisor en España por esta baja comisión?

Las opciones más populares que ofrecen estos servicios son:

- Indexa Capital

- Finizens

- Inbestme

- Finanbest

- Y no hay muchos más

De todos los que hay, ¿cuál es mejor?

Lo bueno del capitalismo es que la competencia hace que se vayan abaratando los precios de gestión. Los robo no son una excepción.

Qué robo advisor es mejor

De todos los que hay terminé tirando por Indexa Capital que es con quien llevo varios años.

Por cierto si usas este enlace de amigo para registrarte, los primeros 10.000€ que inviertas (puedes empezar a invertir menos) los tendrás 100% libres de comisiones durante un año.

Esto quiere decir que si 2 personas se hacen de Indexa Capital a través del enlace (que cualquier cliente puede obtener), tendré hasta 20.000€ manejados «de gratis», sumados a los 10.000€ de que alguien me haya invitado.

Lógicamente yo también gano algo. Y es que también voy a tener hasta 10.000€ gestionados gratis durante 1 año.

A modo de resumen te puedo decir los motivos:

- Su atención al cliente es simplemente genial.

- Utilizan fondos indexados Vanguard en las carteras para sus clientes.

- Llevan la batuta de los robo advisors. Cuando anuncian que bajan los precios de comisiones (ya lo han hecho varias veces) entonces los otros robo deciden que casualmente también las van a bajar.

- Han crecido mucho en los últimos meses, un buen indicador de continuidad. De hecho son el único rentable en toda Europa.

- Tienen un blog super bien documentado en cuanto a estudios y conocimientos de finanzas e inversión. Se nota que hay unos buenos expertos detrás.

- Conocí en persona a uno de sus fundadores, François Derbaix en Barcelona que además nos ha hecho algún webinar alguna vez para la comunidad de inversores.

No se tiene porque elegir Indexa, específicamente, yo simplemente he encontrado el mejor en calidad-precio. Pero lo que predico no es tanto este robo advisor específicamente pero en general. Porque son geniales para los que se quieren despreocupar totalmente y dejar que esta estrategia a largo plazo sea efectiva.

La ventaja principal para mi es que me incentiva a mirarlo menos y eso, como hemos visto en los papers de los que se olvidan o mueren, es mucho más efectivo que ir entrando en la cuenta y cambiar nuestros patrones de compra de los fondos.

Algo que al principio decimos que no haremos… Hasta que lo hacemos.

Lo he vivido.

Pero hay personas que optan para hacerse su cartera y comprar los fondos de forma manual. Yo tengo las dos opciones para manejar el patrimonio de forma más eficiente en cuanto a fiscalidad, así que tengo:

- Indexa: a nivel personal.

- Mi cartera: para invertir los excedentes de la sociedad que tengo montada en Estonia.

Crear mi cartera de fondos

Vale. Ya hemos visto la opción de robo advisor, ahora toca ver como montarse una cartera.

También es muy sencillo, pero si que estar más encima. Al menos una vez al mes, que parece poco pero cada vez que entramos nos hace más susceptible a tocarlo.

Para crear la cartera necesitamos encontrar un broker para ingresar el dinero. Cuando nos registramos, nos dan una cuenta bancaria que será la que usaremos para «recargar» nuestras inversiones.

¿Qué brokers tenemos en la actualidad?

- MyInvestor: hace relativamente poco que ha aterrizado en España. Es un producto de Andbank (banco de Andorra) y no tiene comisiones así que ahora mismo es lo que cogería yo si me hiciera la cartera.

- Renta 4: banco que se especializa en inversión. Los llamé en su oficina de Barcelona y me dijeron que necesitaba un mínimo 100.000€ y cobraban un 0,25% de comisión de custodia que es un pago anual del dinero que tengo. Es decir que si tuviera esos 100.000€ me cobrarían 250€ sólo por tenerlo con ellos.

- Antes también teníamos a BNP Paribas, un banco francés presente en España, pero ya cerró sus puertas al inversor y lo compró Renta4.

- Finalmente descartados otros poco maduros como ING Direct, Openbank o Selfbank, que cobran comisiones muy altas o tienen pocos fondos.

Todo lo que se acerque al 1% en comisiones es un timo total.

A día de hoy en 2025, en España nos lo han ido poniendo cada vez más difícil. O mejor dicho: a mayores costes.

¿Por qué es tan difícil encontrar un broker que nos lleve la pasta a un fondo Vanguard? porque no ganan nada con ellos. Por esto hay mínimos de 100.000€.

Si me hago yo la cartera el coste será de aproximadamente 0,30% en comisiones de los propios fondos. Aunque me tengo que preocupar de a qué fondos me pongo y de rebalancear (más abajo explico).

Si alguien se va a hacer la cartera él mismo yo diría MyInvestor, pero si alguien quiere pagar algo más de comisiones (igualmente sale a muy poco comparado con los bancos), diría invertir con robo advisors y despreocuparse de mirar los gráficos.

Cartera VS robo advisors

A algunos ninjas de la vida como yo, nos gusta sentir que tenemos control sobre algo, pero a la vez entendemos que no sabemos todo lo que se tiene que saber.

Por esto opté por ambas opciones.

Algunos ahorros personales en Indexa, y después tengo mi propia cartera a nombre de la empresa.

Fondos de Renta Variable y Renta Fija

- Con robo advisors: cuando me registro se asigna un porcentaje y lo que voy invirtiendo se va distribuyendo de forma automática.

- Haciendo yo la cartera: en cada ingreso que haga, tengo que tener mis cálculos y mis Excels para saber que porcentaje tengo que destinar a cada cosa.

Distribución de RF y RV en robo adivsors

Al abrir una cuenta en Indexa Capital (con 10.000€ que nos gestionan de gratis a los dos si usas este enlace todo chulo), lo primero que tuve que hacer es responder las preguntas para ver qué tipo de cartera me hacen.

Me salió un portfolio de riesgo 9/10. Significa que soy un jovenzuelo que piensa en el largo plazo y es resistente si un día que todo está en negativo.

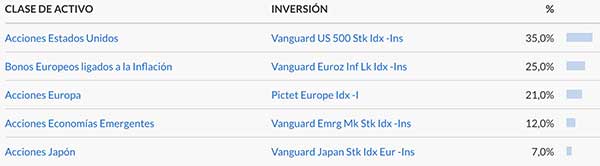

La cartera que el robo advisor me generó de manera automática. Me encanta que cuatro de cinco sean Vanguard.

Con esto de lo único de lo que me tengo que preocupar hoy día es de ir poniendo más pasta ahí para que vaya creciendo.

Distribución de RF y RV en mi cartera

Se acostumbra a calcular que % va a cada cosa con la siguiente operación:

- Edad que tengo – 10 = % de renta fija

- 110 – edad que tengo = % de renta variable

Pero como no quiero preocuparme hasta dentro de muchos años (¿10, 20 o 30?), una buena idea sería poner muy pocos bonos (10-20%) en bonos y la gran mayoría (80-90%) en acciones.

Se iría subiendo la primera y bajando la segunda a medida que se acerca la edad de retiro para que no haya tantos picos y haya menos ganancia pero sea más estable.

Como se puede ver, haciendo yo la cartera es un poco más engorroso para elegir estos porcentajes.

Ingresar dinero a los fondos indexados

- Con robo advisors: sólo tengo que preocuparme de hacer una transferencia (hasta automatizarla) a la cuenta bancaria que me da el robo y cuando se recibe, se distribuye automáticamente en los porcentajes de Renta Fija y Variable asignados.

- Haciendo yo la cartera: una vez hecha la transferencia, tengo que asignar los fondos de manera manual.

Rebalancear cartera de indexados

- Con robo advisors: todo automático.

- Haciendo yo la cartera: tengo que hacerlo manual.

En un ejemplo práctico se ve mejor. Cuando decido ponerme con los fondo de inversión indexado de renta fija (bonos), los datos quedan así:

- Renta variable: 10.000€

- Renta fija: 1.000€

Resulta que la primera sube, pero la segunda baja y me queda así:

- Renta variable: 10.500€

- Renta fija: 950€

¡Joder! se me han ido a tomar viento los porcentajes iniciales que había puesto, así que tocará mover el dinero de un lado a otro para que los % vuelvan a ser los mismos.

En este caso, 90% y 10%. En el ejemplo no lo sé pero quería poner números fáciles.

Una buena idea es hacerse su propia hoja de excel para controlar los balances. Aquí un ejemplo.

Pero ahora la vida es mucho más fácil porque la gracia de los robo advisors es que ya lo hacen por mí, y gracias a esto el 0,64% de pago de comisiones es en realidad mucho menor, porque su rebalance automático hace que gane un 0,40% extra anual.

Para mí esto es la clave.

Bueno por esto tienen comisiones, si no, nos preguntaríamos por qué cobran, ¿no?

Y bualá.

Mi estrategia de fondos indexados

- Ahorros en robo advisors.

- Dinero de empresa en mi cartera.

- Ingresar un poco cada mes y de forma automática.

- Olvidarme completamente de la cuenta y ni entrar a mirarla.

Preguntas frecuentes…

Que me hacéis por privado y estoy cansado de (no) responder.

¿Cada cuándo voy poniendo dinero al fondo?

Yo lo hago mensualmente. Escojo un día concreto (el 2 o el 3) y todos los meses voy ingresando allí dinerito.

Podría dejar la pasta en mi colchón y dejar que la inflación la crujiera, así que puestos a tener dinero pudriéndose poco a poco, en un mundo ideal lo muevo para que trabaje por mí.

Cuando empecé a preguntarme dónde puedo invertir mi dinero hace años, no tenía ni idea de que esto de los fondos de inversión indexados existieran. Ahora ya de manera rutinaria pongo una parte aquí.

La idea es que cuando el mercado baje, estaré comprando barato y cuando suba estaré comprando más caro, pero es indiferente porque pienso en el largo plazo.

Mi idea es tener pasta ahí metida lo antes posible para aprovechar la curva que siempre va hacia arriba si miramos 20 años consecutivos.

TER en fondos de inversión?

El TER son las siglas de Total Expense Ratio. Viene a indicar el dinero que va destinado a gastos en esa inversión. Incluye todo tipo de costes: impuestos, comisión, etc.

Impuestos de fondos indexados

Algunas consideraciones chulas que hacen que los fondos de inversión indexados aún me gusten más:

- Los traspasos entre fondos son gratis. Tanto dentro del mismo broker como si quiere pasar de uno a otro externo.

- No se pagan impuestos hasta que decido sacar beneficios, por lo que si estoy ahí a largo plazo es algo de lo que no me tendré que preocupar.

Hay maneras de no pagar impuestos legalmente… Y a veces se puede ser un poco zorrudo, pero si vives en España y quieres hacerlo todo bien y sin problemas, las opciones son estas.

Mis opiniones sobre los fondos indexados

Para mí es la forma más inteligente de invertir, aunque parece que va en contra de todo saber popular.

Siempre nos dicen que como más hagamos, más resultados… Pero esto no es así ni con la salud ni con la inversión.

Te puede interesar leer mi blog de economía liberal y entrar en la comunidad de inversores que tenemos donde muchos invertimos en indexados (entre otras cosas).

Y en caso de dudas al respecto, puedes ver este vídeo rápido.

No hace falta decir que me lavo las manos y no soy profesional. Por lo que todo lo que escribo aquí es meramente documental y en ningún caso doy consejos financieros. Ni siquiera recomendaciones para otras personas. Cada uno es responsable de sus acciones e informarse como es debido.

Actualización de 2025

¿Sigo pensando que los indexados son ganadores a largo plazo?

- Sí, pero sólo si crees en como funciona el sistema monetario actual.

- No es mi caso, es por esto que he decidido sólo invertir en Bitcoin a partir de ahora.

Sigue el rastro del dinero

Únete a la newsletter de mi lado macroespeculador. Te mandaré un email cada vez que publique algo.

Conviértete en un ninja de la vida

Si te gustan mis publicaciones abiertas, te encantará ser miembro:

- Únete a 1.000 ninjas

- Recursos exclusivos

- Podcast privado

- Boletín cerrado

Accede inmediatamente a mi contenido cancelado por los medios sobre ideas, datos y corrientes sobre salud ancestral, estrategia de inversión, mi cartera personal, mentalidad, psicologa, impuestos y estilo de vida.

Pau Ninja

Pau Ninja